В этой статье мы объясним, как, применяя льготы и вычитая налоги, рассчитывается зарплата работника. Мы также расскажем подробнее о необлагаемом минимуме, прогнозируемом Службой государственных доходов (СГД), так как именно из-за этого нововведения иногда могут возникать недоразумения.

К зарплате применяются льготы и налоги

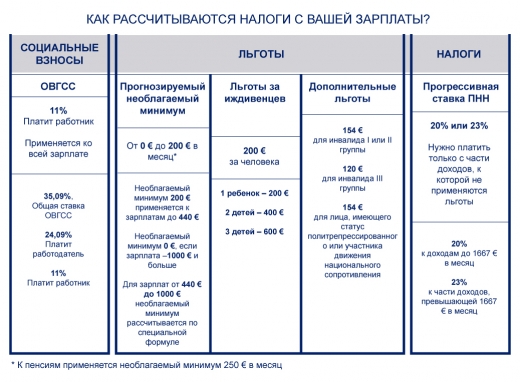

1. Социальные взносы

Взносы социального и медицинского страхования мы платим уже с первого заработанного цента, поэтому при расчете зарплаты к ней в полном объеме применяются обязательные взносы государственного социального страхования (далее — ОВГСС).

С 1 января 2018 года общая ставка ОВГСС составляет 35,09%, из них 24,09% платит работодатель. Работник это на своей зарплате не ощущает, так как в трудовом договоре указана сумма зарплаты, не включающая ту часть ОВГСС, которую платит работодатель. В то же время из указанной в трудовом договоре брутто-зарплаты работника вычитаются ОВГСС в объеме 11%.

2. Льготы

После того, как из зарплаты вычтены ОВГСС, к ней применяются льготы, а именно, рассчитывается часть доходов, с которой не нужно платить подоходный налог с населения (далее — ПНН). Применяются следующие льготы:

1) прогнозируемый необлагаемый минимум — с 0 € до 200 € в месяц (не применяется к пенсионерам);

2) льготы за иждивенцев — 200 € за каждого иждивенца;

3) дополнительные льготы:

- 154 € в месяц — для инвалида I или II группы;

- 120 € в месяц — для инвалида III группы;

- 154 € в месяц — для лица, имеющего статус политрепрессированного или участника движения национального сопротивления.

3. Налоги

После этого к облагаемым налогом доходам применяется прогрессивная ставка ПНН:

1) 20% — к доходам до 1667 € в месяц (если место работы указано в налоговой книжке как основное место получения доходов);

2) 23% — часть месячного дохода, превышающая 1667 €.

Объем налогов зависит от доходов и числа иждивенцев

Как видно из примеров, сумма уплачиваемых налогов зависит от применяемых льгот. Таким образом, если у человека большие доходы и нет иждивенцев, если он не является инвалидом, политрепрессированным или участником движения национального сопротивления, то тогда никакие льготы ему не положены и он платит в виде налогов больше, чем другие работающие. Следующая группа — люди со средними доходами, у которых на иждивении есть дети. Им в виде налогов нужно платить меньшую сумму, так как за детей им полагаются льготы. Люди с низкими доходами платят меньше всего налогов. Таким образом, в налоговой системе соблюдается принцип прогрессивности — более состоятельные платят больше, а получающие маленькие зарплаты — меньше.

СГД прогнозируемый необлагаемый минимум

Необлагаемый минимум — это часть доходов, к которой в течение года не применяется ПНН, т.е. часть доходов, которая не облагается налогом. Прогнозируемый СГД необлагаемый минимум составляет от 0 € до 200 €. Максимальный необлагаемый минимум (200 €) применяется к доходам до 440 € в месяц, а если доходы превышают 1000 € в месяц, то необлагаемый минимум не применяется вовсе.

С 2018 года СГД два раза в год рассчитывает прогнозируемый необлагаемый минимум для каждого жителя. Свой прогнозируемый необлагаемый минимум каждый может увидеть в Системе электронного декларирования (EDS), в разделе "Налоговая книжка" ("Algas nodokļa grāmatiņa").

Если сумма доходов меняется

Прогнозируя необлагаемый минимум, СГД учитывает доходы, полученные человеком в предыдущем полугодии. Нужно учитывать, что это прогноз, и в некоторых случаях, например, если доходы резко увеличились, может возникнуть ситуация, когда рассчитан более высокий прогнозируемый СГД необлагаемый минимум. В таком случае вы заплатите в виде налогов меньше установленной законом суммы, так как налог нужно было применять к большей сумме. Так что, возможно, в конце года вам придется доплатить недостающую сумму ПНН.

Разницу налогов можно вернуть, подав чеки в СГД

Однако это не значит, что придется сразу открывать кошелек. Сначала проверьте, подали ли вы документы обо всех оправданных расходах, т.е. чеки за медицинские услуги и другие оправданные расходы, за которые вам полагается возврат денег от государства. Таким образом, вы можете уменьшить или даже полностью покрыть сумму налогов, которую вам нужно доплатить.

Следите за своими доходами в EDS

Прогрессивная налоговая система — более сложная, и людям требуется время, чтобы к ней привыкнуть. Нужно понимать, что важно следить за своими доходами на своем счете EDS, особенно, если доходы меняются или вы получаете их из разных источников, чтобы выгода не обернулась лишними хлопотами.