Сегодня, 11 июля, Кабинет министров одобрил оставшиеся законопроекты Налоговой реформы. Пакет передан на рассмотрение в Сейм. Планируется, что парламентарии утвердят законопроекты уже на следующей неделе, рассмотрев документы в срочном порядке, то есть в двух чтениях.

В пакет "Налоговой реформы" включены изменения в законах о подоходном налоге с населения (ПНН), о налоге солидарности, об акцизном налоге, о государственном социальном страховании, о подоходном налоге и налоге с микропредприятий.

Портал DELFI представляет краткий обзор запланированных изменений.

Текст новости дополняется.

Новые ставки подоходного и социального налогов

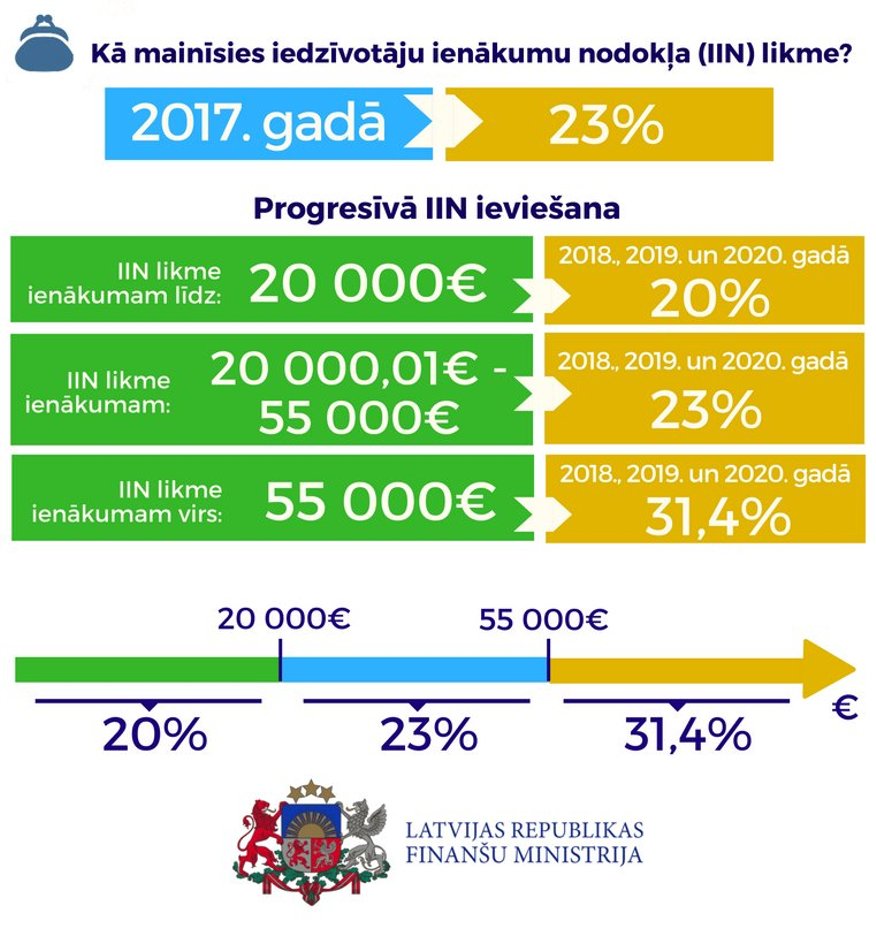

Самые крупные изменения запланированы в законе о ПНН. Поправки к закону предусматривают введение с 1 января будущего года дифференцированных ставок ПНН, которые напрямую будут зависеть от суммы заработка.

Итак, для брутто-доходов (до уплаты налогов) до 20 000 евро ставка налога составит 20%, от 20 001 до 55 000 евро - 23%, а свыше 55 000 евро - 31,4%.

Повышение ставки для крупных доходов объясняется трансформацией налога солидарности и преобразования вносимой работником части в платеж ПНН. 6% ранее вносимой работодателем части налога солидарности будут направлены на взносы во второй пенсионный уровень с больших зарплат, 4% - в третий пенсионный уровень. Остальные средства из части работодателя будут направлены в социальный бюджет для получателей маленьких пенсий.

В 2016 году ставка налога составляет 23%.

Помимо того, необлагаемый минимум хотят поднять до 200 евро (сейчас - 115 евро). Его в полной мере намерены применять уже при начислении заработка. Для брутто-доходов свыше 1000 евро необлагаемый минимум составит 0%.

Напомним, что сейчас часть необлагаемого минимума (60 евро) применяется каждый месяц, а оставшуюся часть, если такая полагается, можно вернуть в виде переплаченного налога, подав годовую декларацию о доходах.

Кроме того, планируется до 200 евро увеличить льготы за иждивенцев (сейчас 175 евро).

Для спасения системы здравоохранения решено на 1 процентный пункт поднять социальные взносы – до 35,09%, из них 24,09% (сейчас 23,59%) будет платить работодатель, а 11% - работник (сейчас 10,5%).

Предполагается, что повышение ставки взносов соцстрахования на 1 процентный пункт даст для финансирования здравоохранения в 2018 году дополнительно 84,6 млн евро, в 2019 году - 98,1 млн евро, в 2020 году - 103,9 млн евро.

Одновременно, предусмотрено постепенное повышение минимальной зарплаты: в 2018 году - до 410 евро, в 2019 году - до 430 евро. Напомним, что сейчас она 380 евро.

Как это отразится на зарплатах?

Наименьшая прибавка ожидает тех работников, чья заработная плата до уплаты налогов составляет от 900 до 1100 евро (увеличение ежемесячного дохода составит от 7 до 11 евро). В свою очередь у трудящихся, получающих до уплаты налогов 500 евро, ежемесячный прирост доходов обещает быть таким же, как у тех, кто получает 1900 евро – на 23 евро "на руки" больше. Это обусловлено снижением ставки подоходного налога, которое обеспечивает получателям средневысоких и низких зарплат одинаковую (в денежном выражении) прибавку к зарплате.

В свою очередь с внедрением прогрессивного подоходного налога с населения и определением более высокой ставки налога (31,4%) для получателей больших зарплат, реальное уменьшение ежемесячных доходов после уплаты всех налогов в 2018 году почувствуют те, чья зарплата до уплаты налогов составляет не меньше 5065 евро.

Институт финансов Swedbank представил "Калькулятор зарплаты", который учитывает все новые налоговые ставки.

Например, при минимальной зарплате, которая может вырасти с 380 до 430 евро, с будущего года на руки работник будет получать 346,16 евро, то есть на 23,92 евро больше, чем сейчас. В данном расчете не учитываются иждивенцы.

При зарплате в 700 евро (на бумаге) чистыми работник будет получать 519,83 евро (+16,39 евро), если у человека есть один ребенок иждивенец – 559,83 евро (+16,14 евро), если два ребенка – 599,83 евро (+15,89 евро).

На руки при брутто-окладе в 1000 евро доход составит 712 евро (+7,24 евро), с одним ребенком – 752 евро (+6,99 евро), с двумя иждивенцами – 792 евро (+6,74 евро).

После уплаты налогов нетто-зарплата составит 996,80 евро (+18,19 евро), если есть один ребенок – 1036,80 евро (+17,94 евро), два ребенка – 1076,80 евро (+17,69 евро).

При окладе в 3000 евро чистыми работник будет получать 2096 евро (+14,75 евро), в 5000 евро – 3460 евро (только +0,45 евро), в 7000 евро – 4824 евро (уже минус 13,85 евро).

Оценить свои доходы мы можете ЗДЕСЬ.

Другие доходы, патенты, пенсии и льготы

Вводится также единая ставка ПНН в размере 20% для доходов с капитала, в том числе от его прироста. Ранее она составлявшая 10% и 15%.

Патентная плата составит от 50 до 100 евро в месяц вместо нынешних 43-100 евро в месяц.

Для получения льгот ПНН в отношении платежей страховых премий период договора страхования жизни продлевается с пяти до 10 лет.

Поправки уточняют также размер необлагаемого минимума доходов на выделенное работодателем пособие на похороны (250 евро вместо 213,43 евро) и на подарки работодателя за период таксации - (15 евро вместо 14,23 евро).

Необлагаемый минимум пенсий повышается в 2018 году до 250 евро, в 2019 году - до 270 евро, начиная с 2020 года - до 300 евро в месяц.

Урежут максимальный размер оправданных расходов

С будущего года будет также установлено процентное (50% от уплаченного годового облагаемого дохода) и суммарное (600 евро в год) ограничение на общие оправданные расходы на лечение и образование за плательщика и каждого члена его семьи, а также на пожертвования.

Как уже писал портал DELFI, на такой шаг, как отмечают авторы инициативы, пришлось пойти для компенсации потерь, которые понесет Государственная казна и бюджеты самоуправлений на фоне Налоговой реформы.

Итак, какие изменения нас ожидают? Во-первых, сумму подлежащего возврату подоходного налога (при подаче годовой декларации о доходах) планируют урезать до 600 евро и ограничить планкой в 50% от размера внесенного налога за год. То есть, если за год вы уплатили с ваших доходов только 100 евро подоходного налога с населения, можете рассчитывать лишь на возврат оправданных сумм в пределах 50 евро.

Во-вторых, в указанные 600 евро входят затраты на образование, медицинские услуги, в том числе стоматологическую помощь и плановые операции, а также пожертвования. Ранее стоматология и операции компенсировались в полном объеме.

В-третьих, вводятся ограничения по возврату затрат на накопленные пенсии, а также страхование жизни и здоровья – максимальная сумма 4000 евро или не более 10% уплаченного годом ранее подоходного налога с населения.

Подорожают горючее, сигареты и алкоголь

Решено также поднять ставки акцизного налога на топливо, сигареты и алкоголь.

Акцизный налог на не содержащий свинец бензин в 2018 году повышается на 7,8% - с 436 до 470 евро за 1000 литров.

Акциз на содержащий свинец бензин повышается на 24% - с 455,3 до 564 евро за 1000 литров.

Акциз на дизтопливо с 2018 года повысится на 11% - с 341 до 378 евро за 1000 литров, на сжиженный нефтегаз - на 12%, с 231 до 206 евро за 1000 литров.

Ставка акцизного налога на сигареты повышается на 5,5% - с 67 до 70,7 евро за 1000 штук с 1 июля 2018 года.

Акциз на вино повысится на 18% - с 78 до 92 евро за 100 литров, на пиво - на 24%, с 4,5 до 5,6 евро на каждый объемный процент абсолютного спирта.

Акциз на промежуточные алкогольные продукты крепостью от 15 до 22 объемных процентов повысится на 15% - со 130 до 150 евро за 100 литров, на остальные алкогольные напитки - на 15%, с 1450 до 1670 евро за процент абсолютного спирта.

Страхование здоровья и медицинская помощь

Как уже упоминалось выше, с 2018 года ставка обязательных взносов государственного социального страхования будет повышена на 1 процентный пункт, а полученные доходы будут направлены на финансирование здравоохранения. Это предусмотрено поправками к закону о государственном социальном страховании, одобренными сегодня правительством.

Ранее партии правящей коалиции договорились, что ставка социальных взносов будет увеличена на 1% (по 0,5% для работника и работодателя) и составит 35,09%, из них 24,09% будет платить работодатель, а 11% - работник.

Предполагается, что повышение ставки взносов соцстрахования на 1 процентный пункт даст для финансирования здравоохранения в 2018 году дополнительно 84,6 млн евро, в 2019 году - 98,1 млн евро, в 2020 году - 103,9 млн евро.

Эти средства будут направлены не в специальный бюджет, а в основной бюджет на финансирование здравоохранения, обеспечивая оплаченные из средств госбюджета услуги здравоохранения лицам, чье здоровье будет застраховано.

Работники, самозанятые, местные работники у работодателя-иностранца, которые или за которых вносят взносы соцстрахования в общем порядке, будут подлежать страхованию здоровья и иметь право получать оплачиваемые из госбюджета услуги здравоохранения.

Решение о том, как будут обеспечиваться оплачиваемые из госбюджета услуги здравоохранения и будут ли они вправе их получать, остальным социально застрахованным лицам, которые вносят или за которых вносятся налоги на рабочую силу в специальных режимах, еще не принято.

Не решено также, как и будут ли получать оплачиваемые из госбюджета услуги здравоохранения лица, по объективным обстоятельствам вообще не подлежащие социальному страхованию (неработающие пенсионеры, дети и т. д.).

Новый режим уплаты подоходного налога с предприятия

Правительство также одобрило проект нового закона о подоходном налоге с предприятия (ПНП), предусматривающий отложить уплату ПНП до момента, когда прибыль распределена или иным образом направлена на такие расходы, которые не обеспечивают дальнейшее развитие предприятия.

Согласно законопроекту, начисленные дивиденды в дальнейшем будут облагаться налогом на уровне предприятия с применением ставки в размере 20%, то есть полученные физическим лицом дивиденды не будут облагаться подоходным налогом с населения (ПНН). Остальная прибыль, направленная на такие расходы, которые не обеспечивают дальнейшее развитие предприятия, тоже будет облагаться ПНП в размере 20%.

В отличие от действующего регулирования, где периодом таксации является год, в новом периодом таксации будет один календарный месяц.

Новая модель ПНП не предусматривает внесение авансовых платежей, за исключением переходного периода с 1 января по 30 июня 2018 года, что существенно улучшит поток денег предприятий.

Как отмечает Министерство финансов, новая модель ПНП по сути не совместима с льготами и скидками, так как ПНП облагаются расходы, для освобождения которых от ПНП нет оснований. Это не касается пожертвований организациям общественного блага и субсидий сельскому хозяйству.

С целью по возможности предотвратить уклонение от уплаты налогов в законопроект включена норма об устранении мер по снижению налоговой базы.

Как сообщалось, сегодня Кабинет министров рассматривает оставшиеся законопроекты налоговой реформ - изменения в законах о ПНН, о налоге солидарности, об акцизном налоге, о государственном социальном страховании, о подоходном налоге и налоге с микропредприятий.

Банки обяжут предоставлять СГД информацию о клиентах

Поправками к закону о налогах и пошлинах планируется обязать кредитные учреждения раз в год предоставлять Службе госдоходов (СГД) информацию о клиентах - физических лицах, чей оборот дебетного или кредитного счета в предыдущем году превышает 15 000 евро.

Помимо того, банки обяжут публиковать информацию о работодателях, у которых средняя месячная зарплата работников не превышает установленной в стране минимальной зарплаты.

СГД, в свою очередь, будет публиковать информацию о плательщиках налогов (физических и юридических лиц), которые в административном порядке наказаны за нарушение правил выплаты заработной платы, а также лиц, которые в установленный срок не подали декларации.

Цель новых требований - надзор за уплатой налогов, борьба с теневой экономикой и выплатой зарплат в "конверте".

Вводят новый порядок погашения долгов

Законопроект о поддержке налогоплательщиков в погашении пени и штрафов предусматривает, что Служба госдоходов (СГД) с 1 января 2018 года будет погашать накопившиеся у физических и юридических лиц пеню и штрафы, давая возможность в установленный срок оплатить образовавшиеся налоговые долги.

Как пояснили порталу DELFI в пресс-службе Министерства финансов, цель законопроекта - облегчить долговое бремя налогоплательщиков и пополнить бюджет страны. По последним подсчетам, общая сумма налоговых долгов, по которым можно будет списать пени и штраф, составляет 163 млн евро.

Авторы законопроекта также отмечают, что средний размер долга по налогам – 1570 евро. Частные лица чаще всего попадают в "долговую яму" из-за неуплаты налога на прирост капитала – продав, например, квартиру они забывают или не знают, что такие доходы могут облагаться налогом.

Сложности выпадают и на небольшие предприятия, которым не посчастливилось с выбором бизнес-партнеров, задерживающих платежи за предоставленные услуги или поставленный товар.

Списание санкций зависит от плательщика. Физические лица смогут просить об аннулирование штрафов, которые образовались по основному долгу на момент подачи заявления, а юридические лица – по долгам, которые образовались после 1 июля текущего года.

СГД будет обязана рассмотреть заявление в течение 21 дня и вынести свое решение. Если сумма основного долга будет погашена в оговоренный срок, пени и штрафные санкции могут быть списаны в полном объеме. Если же обязательства не будут выполнены вовремя, все долги будут взыскиваться в бесспорном порядке.

На льготы не смогут рассчитывать те предприятия, деятельность которых приостановлена, а также те, кто исключен из регистра плательщиков НДС.

Еще одна группа лиц, не попадающая под действие этой нормы, налогоплательщики, должностные лица или лица, включенные в "черный список", а также те, кого суд объявил неплатежеспособным.

Схожая налоговая амнистия, которая принесла латвийскому бюджету более 18 млн латов, была осуществлена в конце 2012 года.

Новый налоговый порядок для микропредприятий

С начала 2018 года ставка налога на микропредприятия составит 15%, а максимальный допустимый оборот микропредприятия - 40 000 евро. Такие поправки к закону о налоге на микропредприятия утвердило правительство.

Правительство решило, что Министерство экономики должно подготовить уточненные поправки, которые будут внесены в Сейм до рассмотрения закона во втором чтении.

Если раньше Минэкономики предлагало снизить максимальный годовой оборот микропредприятия со 100 000 евро до 50 000 евро, то в новейшем варианте потолок оборота закреплен на уровне 40 000 евро.

Кроме того, поправки подразумевают, что максимальная зарплата работника микропредприятия должна быть повышена с 750 до 900 евро.

Поправки также подразумевают, что налоги в общем порядке придется платить тем жителям, которые за год суммарно зарабатывают в микропредприятиях более 10 800 евро.